各ポータルサイトのふるさと納税の上限は「一般的なサラリーマン給与」を前提としています。

しかし管理人の旦那はサラリーマンですが国保です。 あるべき論はさておき実際そうなのだから仕方がありません。最近はダブルワーク先(施工管理)の社保に入ったようですが固定給を前提としていないので、これも一般的な掛率では当てはまりません。

最近、旦那氏は小銭が溜まっているようですので家計の為にふるさと納税をやっていただきます。そのために自力で計算シート作りました。

ついでに私も計算し、1,000円単位できっちり使ってやろうかと思います。

このブログを読んでほしい人(それなりに使える人)

・独身、共働き and 子どもが小さい

・産休・育休(復職含む)を挟んだ等で、社会保険料が多い・少ない

・ちびた副収入(雑所得)がアル

・給与年収が180万円~660万円位

税法上の扶養家族がいない場合の計算になります。扶養家族がいる場合は扶養控除と住民税の調整控除が入ってきますが本ブログではちいとも触れてません。

ふるさと納税のポータルサイトですと、社会保険料を収入の15%前後で計算してますが、当てはまらないケースもままあります。上述のような宅の旦那はレアケースですが、産休・育休中なんかも市社会保険料が多い、少ない場合があります。

例えば育休中に積立有給消化をし会社から給与をもらっていた場合でも、育休中なら社会保険料が発生しません(しませんでした)。反対に時短で育休から復職した場合は、やや多めに社会保険料を支払っている場合があります。復職したての3か月間は産休前の月額標準報酬で計算されるからです。

年収制限させていただいたのは、給与所得控除と所得税の累進課税をすべて網羅できないからです。本当スミマセン。

(その他このブログが多少役に立つかもしれない場合)

・源泉徴収票の見方を知りたい

・川崎市ならナオヨシ

どうしても自力計算するには「給与所得控除」を理解する必要があります。今回調べてみてやっと理解ができましたので共有します。又、所得税(所得割額)の計算は自治体によって大して変わらないと思いますが管理人の住まいが川崎市の為、ソースは同市のホームページから当たってますということをご留意願います。

ふるさと納税、還付の仕組みと上限金額

ふるさと納税で還付される仕組み(財源)について説明します。

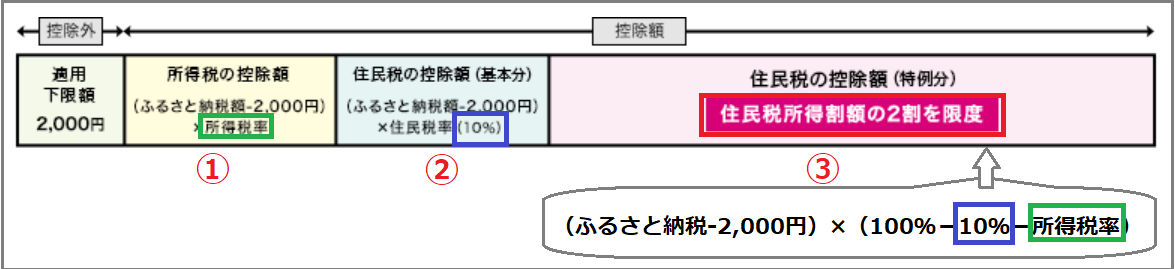

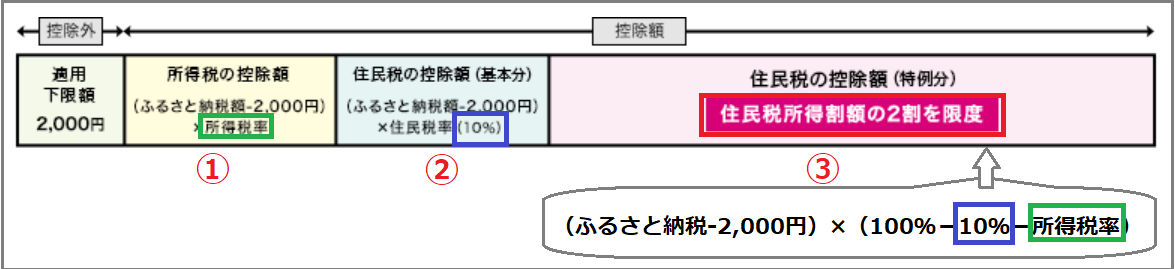

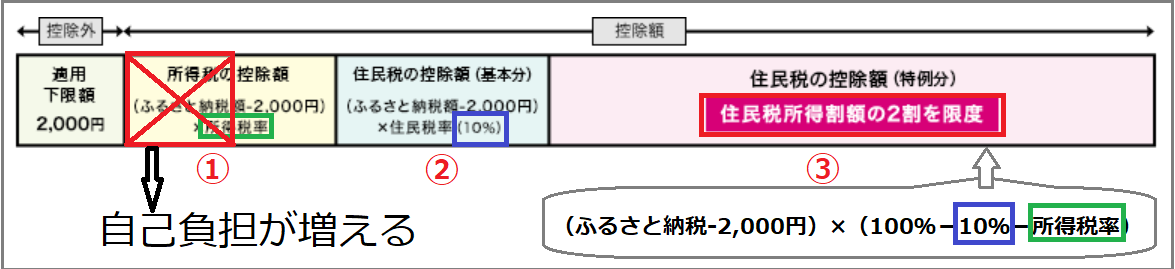

画像は総務省のポータルサイトからの引用です。(引用元URL)

画像にちょいと書き込んでおり所得税の控除額を①、住民税控除額(基本)を②、住民税控除額(特例)を③としております。

上記の表をテキストに起こしますが、

面倒なので、(ふるさと納税額-2,000円)を「ふるさと納税控除額」と言い換えます。

①所得税からの控除額 : ふるさと納税控除額×所得税率

※総所得の40%が限度

②住民税からの控除額(基本): ふるさと納税控除額×住民税(10%)

※総所得の30%が限度

③住民税からの控除額(特例) :ふるさと納税控除額×(100%-10%-所得税率)

※住民税所得割額の2割を限度

元来、ふるさと納税とは所得税の寄付金控除(所得控除)の一種なのですが

特別に残りの分を住民税から税額控除しているわけです。

住民税の基本分(10%)と、特例分(100%-10%-所得税率)から控除されます。

この式だと無限ふるさと納税が可能になりますが当然各々①②③にアッパー(限度額)が存在します。

①②③のうち、③「住民税所得割額の2割」が実質のアッパーです。住民税所得割額とはなんぞやというと住民税には均等割と所得割の2つがあり、均等割りというのは人頭税みたいなもので誰にでもかかる税金。所得割というのは収入に応じて変わるものです。

・・・面倒なので、ここでは住民税所得割額を住民税と言い換えます。

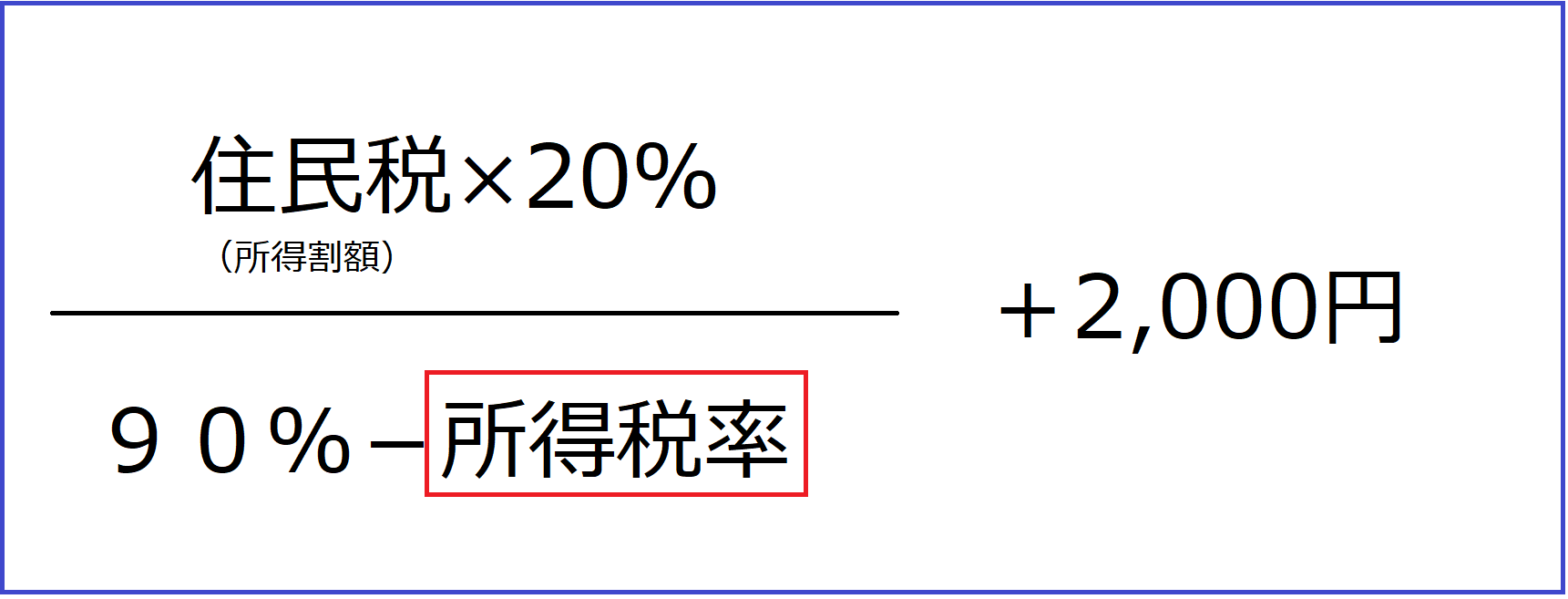

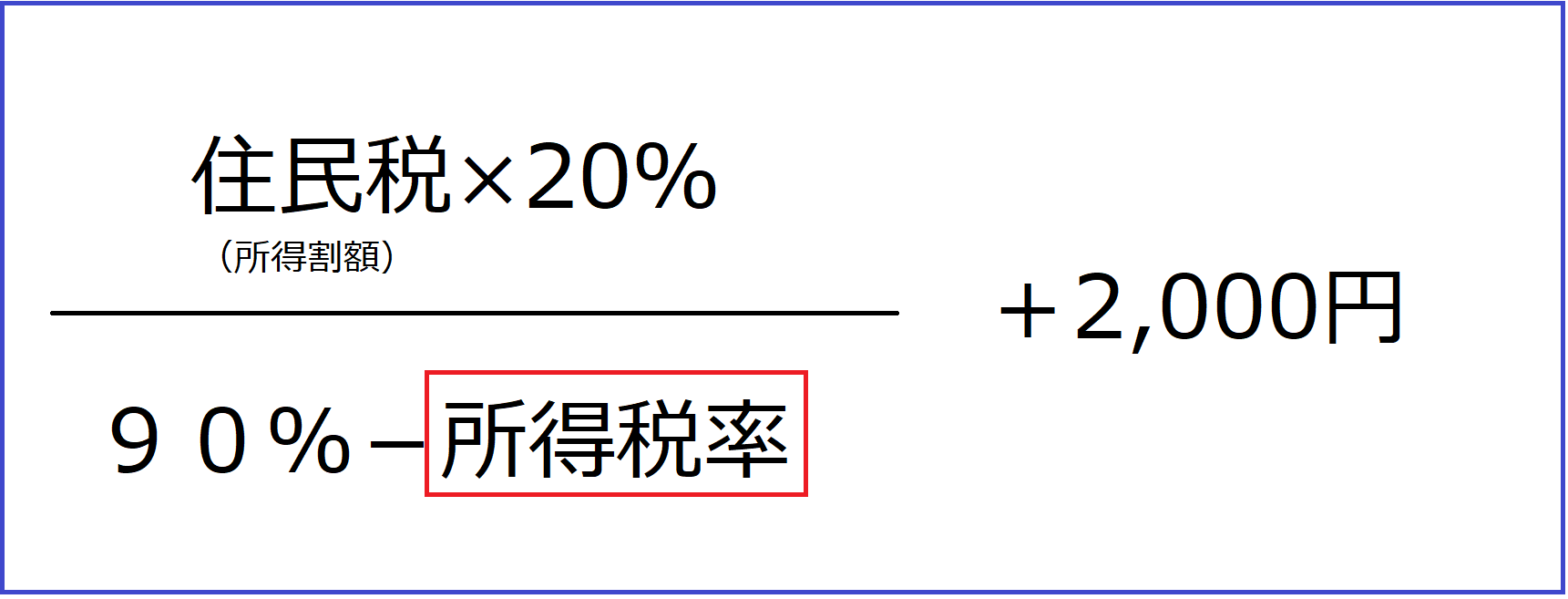

ふるさと納税の上限額はこうなる。

つまりです。ポイントサイトの案件等で利益(雑所得)が10万円ありますと、所得税率が5%ならば2,352円分ふるさと納税の上限枠が上がるわけです【要、確定申告】。

楽天市場なんかでは1,000円ポッキリのふるさと納税も珍しくないので案外馬鹿にできないものではあります。

ポータルサイトに頼らない自力計算頑張ってみましょう。

所得税自力計算の道:「給与所得控除後の金額」というものを理解しよう

職場から年はじめに送られてくる源泉徴収票を理解しようとしてまず挫折の第一歩として、

「支払金額4,046,788円から何がどうなれば給与所得控除後の金額2,965,200円になるんだ?」というのがあります。

昨年の自分の源泉徴収票(個人情報のってないこと確認!)

上の写真は管理人の令和元年の源泉徴収票ですが。ここの途中計算式が全く分かりません。いつもここで挫折します。

しかし今回謎が解けました。

以下は自力計算用のシートの一部コピペです。(自分用なので見込み枠をふんだんに作りました。)

| 住民税 | 所得税 | 備考 | |

| 給与・賞与 | 2,359,425 | 2,359,425 | 11月末現在 |

| 見込み①給与 | 317,910 | 317,910 | 12月給与(予想) |

| 見込み②賞与 | ボーナスとか | ||

| 支払金額合計 | 2,677,335 | 2,677,335 | |

| 調整① | 2,676,000 | 2,676,000 | ÷(4000,1円未満切捨)×4000 |

| 給与所得控除② | 882,800 | ||

| 給与所得控除後の金額 | 1,693,200 | 1,793,200 | ①-② |

赤字の調整枠①にご注目下さい

給与の収入が660万までの人(市税だと1,628,000円~6,600,000円)は、給与・賞与の年間支払額に対して、「4000円で割って1円未満を切り捨ててから、4,000円かける」という調整が入るのです。これが給与年収ベースになります。

この給与収入ベースに対し、「給与所得控除」が差し引かれるのです。

給与収入ベースが1,800,001円~3,600,000円ならば、×30%+80,000円が給与控除額

給与収入ベースが3,600,001円~6,600,000万円ならば×20%+440,000円が給与控除額

尚、川崎市の場合上記の収入金額からいきなり給与所得控除後の金額を出す計算式が明示されているのですが出てくる答えは一緒です。

1,800,000円~3,599,999円までならば×70%-180,000円が給与所得控除後の金額

3,600,000円~6,599,999円までならば×80%-540,000円が給与所得控除後の金額になります。

どっちも同じです。

10万円ちがうのは、令和2年の税改正で所得税(国)の方の基礎控除が+10万円になり給与所得控除が▲10万円になったからで、住民税のほうは変わってないからです。

自力計算の道:所得控除について(基礎控除というものがある・住民税と所得税だとやや違う)

源泉徴収票の挫折その2「所得控除の合計額が表の中の情報を全部足しても全然合わない」というのがあります。社会保険料の合計と生命保険の控除額を足しても63マンにはなりません。

これは基礎控除が入っていないからです。基礎控除とはだれでも一律控除される金額で、去年までは38マン。今年からは48マンです。

これも、自力計算用シートですが、自分に関係ない控除項目も一応欄だけ作りました。社会保険料はボーナス分の見込みがわからないので欄を2つ設けてます。

■所得控除

| 住民税 | 所得税 | 備考 | |

| 基礎控除 | 330,000 | 480,000 | |

| 社保 | 348,659 | 348,659 | 全額控除 |

| 社保見込み | |||

| 生命保険 | 58,000 | 80,000 | |

| 寄付控除 | – | 所得税のみ | |

| 医療費控除 | 10万円超の価格 | ||

| 小規模企業共済等掛金控除 | イデコ・DCマッチング拠出 | ||

| 扶養控除 | 欄だけつくった | ||

| 地震保険控除 | 欄のみ | ||

| 736,959 | 908,659 |

住民税と所得税での控除額が違うのは基礎控除と生命保険控除あとは地震保険控除です。

生命保険控除は所得税と住民税で上限枠が異なります。限度額は保険種別(生命保険・医療介護保険・個人年金)毎に設定され、新・旧契約で上限が異ります。控除限度額ががショボい割には刻みが細かいです。

管理人は学資保険と、ソ〇ー生命の言われるがままに入った個人年金(月額6,500円位)があるので所得税側8万円(4万+4万)、住民税側5.6万円(2.8万+2.8万)です。

所得控除の寄付控除に入ってくるのがふるさと納税の控除額ですが、

住民税側では税額控除になるので所得控除にはなりません。

ちなみに住宅ローン控除は所得税からの税額控除になるのでここ(所得控除)では出てきません。

自力計算の道:雑所得があるなら足してみよう。

折角なので給与所得に雑所得を足しておきましょう。

| 住民税 | 所得税 | ||

| 給与所得控除後の金額 | 1,693,200 | 1,793,200 | ①-② |

| 雑所得 | 50,000 | 50,000 | 利益(収入-経費)を入力 |

| 所得金額合計 | 1,743,200 | 1,843,200 |

ここの雑所得は総合課税と分離課税をになるやつは分けて考えましょう。総合課税になるのはブログの広告収入、楽天ルームの紹介ポイント、ポイントサイトのポイント収入や仮想通貨の売却益等です。

FXなんかの差金決済はで雑所得ですが分離課税ですので累進(総合)課税に影響しません。利益が出ていて確定申告するならばふるさと納税の原資(還付対象)にはなりますが、計算は分けましょう。

管理人は2年前に先物取引で大損ぶっこいた分の繰越損失中につき、分離課税の雑所得はありません。

自力計算の道:課税所得がでたら税率を確認

ここでようやく課税所得がでます。

| 住民税 | 所得税 | |

| 所得金額合計 | 1,743,200 | 1,843,200 |

| 所得控除 | △736,959 | △908,959 |

| 課税される所得金額 | 1,006,241 | 934,241 |

| 税率 | ×0.1 | ×0.05 |

これで所得税率が幾らになるのかがわかります。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | なし |

| 195万円超330万円以下 | 10% | 97,500円 |

| 330万円超695万円以下 | 20% | 427,500円 |

尚、195万円を境に税率は5%から10%になりますが、控除額があるので所得税そのものは額が変わりません。

・1,950,000円×5%=97,500円

・1,950,001円×10%-97,500円≒97,500円

そして、ここでふるさと納税の限度額も計算できます。

| 住民税 | 所得税 | |

| 課税される所得金額 | 1,006,241 | 934,241 |

| 税率 | ×0.1 | ×0.05 |

| 住民税(所得割)計算 | 100,624.10 | 住民税:一律10% |

| ふるさと納税上限③ | 25,676.26 | 住民税×0.2÷(0.9-所得税率)+2,000円 |

ふるさと納税の上限額が25,676円、1,000円未満のふるさと納税は見たことないのでここは切り捨てます。ボーナスなくても27,000円(25,000円+自己負担の2,000円)までなら使えるという計算結果が出ました。

余談ですが、税率が上がるとふるさと納税の上限枠は大幅に向上します。

【再掲】

【再掲】ふるさと納税額の上限

税率が上がれば上がる程ふるさと納税の控除額上限も上がるのです。イメージ付かない人はテキトーな代数を入れて計算してみてください。

あり得ない話ですが、たとえ住民税額を10万円で固定したとしても所得税率が5%よりは10%の方が額は大きくなります。

注意:ふるさと納税の寄付控除そのもので、所得税率が下がることも。

そして意識をしておきたいのは、ふるさと納税の控除そのもので所得税率が下がってしまい、自己負担が増えるケースがあるのです。

寄付控除(ふるさと納税-2,000円)を含まない場合の課税所得が1,950,001円の場合、住民税(特例)でのふるさと納税、還付限度金額は53,550円という計算結果になります。

併し、だからと言って53,000円ふるさと納税をすると、所得税の累進課税が10%から5%に下がる為、所得税からの負担される5,300円(53,000円×10%)がその半分(53,000円×5%)の2,650円になります。

結果、自己負担は2,000円+2,650円=4,650円になるのです。

それならば上記③住民税の控除額(特例分)も、所得税率が落ちれば連動して下がりそうなものですが、ここは寄付金控除前の所得税率で計算されたままのようです。所得税率といいつつ、実際の所得税率とは連動しないようです(ややこしい)

もっと言うと、寄付金控除前の課税所得が200万円(所得税10%)で寄付金控除を51,000円した場合、課税所得が1,949,000円になるので所得税率は見た目5%になりますが、

寄付金控除のうち所得税率は50,000円分は10%控除され、残りの1,000円分は5%控除されるようです。(死ぬほどややこしい)

(ここのブログが詳しいです)※よそ様のブログご紹介で逃げさせていただきます。

おわり:手前味噌ながら計算シート

ここで年収がもっと多い方(4000割がカンケ―ない)、扶養家族がいらっしゃる方(扶養控除&調整控除)、住宅ローン控除があった場合(未検証・差し引きできる税額が少なくなる?)はさらに計算項目が増えるわけですが、今記事にしたものだけでも理解できればそこからの応用は難しくないのではないかと思います(多分)。

上記の記事及び自分の計算用に使ったスプレッドシート、貼っときます。年収180マン~600マン位の人、独身・共働き(子どもが小さい方)は使えます。

所得控除は基礎控除額を記入・生命保険控除は限度額めいっぱいを入れておきました。

肌色の個所を入力してみてください。

何かの参考になれば幸いです。

コメント